2013 machte deutlich, dass Gold eine Versicherung ist

Gold versichert Ihre anderen, typischerweise profitableren Investitionen. Ja, wirklich!

In 2013 ist der Goldpreis um 25% gegenüber dem Vorjahr gesunken, schreibt Adrian Ash von BullionVault.

Der US-Aktienmarkt stieg unterdessen. Und schätzen Sie einmal, um wieviel. Stimmt, um genau die gleichen 25%.

Falls Sie ihre Aktien absichern wollten und zu Beginn des Jahres eine gleiche Summe in Aktien und Gold investierten, erwies sich Gold in 2013 abermals als nützlich. Hätten Sie beispielsweise zudem noch US-Staatsanleihen gekauft, hätten Sie insgesamt einen Verlust erlitten. Dies ist, was den professionellen Vermögensverwaltern passierte, die nicht mit ihren auf das QE-basierenden Deals aufhörten, selbst dann noch nicht, als die US-Notenbank bereits ankündigte, in Erwägung zu ziehen, ihre expansive Geldpolitik noch in diesem Jahr zu drosseln.

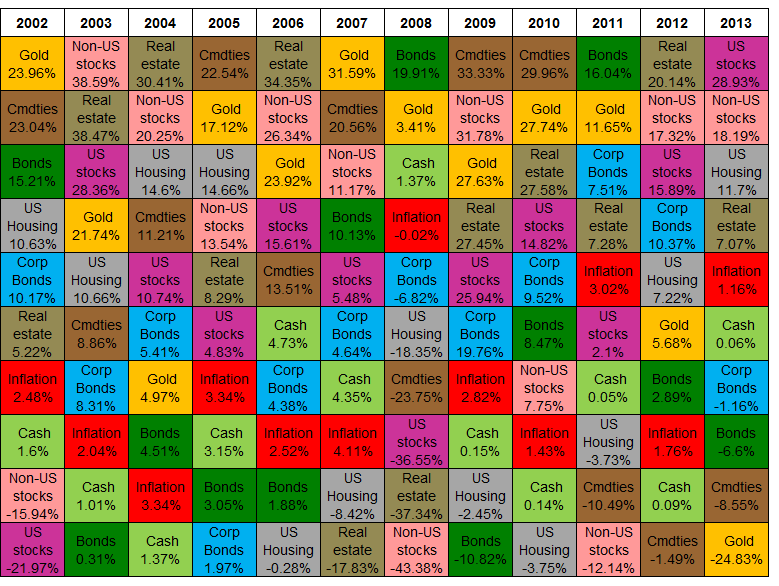

Zuerst Deflation, dann Inflation. Die quantitative Lockerung machte aus festverzinslichen Anleihen und Gold ein ungewöhnliches, jedoch profitables Paar. Doch das Ende der lockeren Geldpolitik löste die Koppelung dieser beiden Vermögenswerte in diesem Jahr, wie BullionVaults jüngste Tabelle zur Wertentwicklung von Anlageklassen zeigt.

Zahlreiche andere natürliche Ressourcen erlebten ebenfalls einen Preissturz in 2013, wodurch Rohstoffe in unserer aktuellen Vergleichstabelle auf dem vorletzten Platz landeten. So haben beispielsweise Kupfer und Mais 14% beziehungsweise 27% verloren.

Aber Gold schnitt deswegen um einiges schlechter ab, weil es auf den Aktienmärkten so gut lief, insbesondere mit US-Aktien an der Spitze unserer Tabelle.

Betrachtet man das Verhältnis der Vermögenswerte über 40 Jahre hinweg – der Zeitraum, über den sich unsere Tabelle zur Wertentwicklung von Anlageklassen erstreckt – so zeigt sich deutlich, dass Gold auch in 2013 wieder als Versicherung fungierte. Doch, wirklich! Nämlich als Versicherung gegen Verluste auf dem Aktienmarkt, als Versicherung gegen Inflation und als Versicherung gegen eine Kreditkrise, welche die Immobilienpreise aufs Neue zerstört hätte.

Tatsache ist, dass indem die Aktienmärkte in 2013 stiegen und der Anstieg der US-Immobilienpreise (für Wohn- sowie Gewerbegebäude) anhielt, das QE-Programm nun dem Ende naht. Die goldene Versicherung wurde nicht ausgezahlt. Aber dies war deswegen, weil sie auch nicht nötig wurde. Aber wie bei jeder Versicherung, bedeutet dies sicherlich nicht, dass man seine Police deswegen nicht wieder erneuern sollte.

Nun, da Gold ebenso wenig nötig war wie Anleihen, um Kapitalverluste auf den Aktien- oder Immobilienmärkten in 2013 gering zu halten, wurden folglich nicht die gleichen Preise erreicht wie in 2012, ganz zu schweigen von 2011. Zumindest ist dies, wie es die großen Kapitalströme sehen. Und diese sind es, die letztendlich zählen.

Ja, der Preissturz hinterließ zweifellos schmerzliche Folgen. Wir alle sind uns dessen bewusst - persönlich, als auch beruflich durch unsere Tätigkeit bei BullionVault. Aber alles auf eine Karte zu setzen und sein gesamtes Vermögen in Gold zu investieren, ist niemals empfehlenswert – genauso wenig wie in irgendeine andere Anlage. Insbesondere dann nicht, wenn es in der Investment-Szene gerade einen anderen Trend gibt. Nein, in Wirklichkeit war dieses Jahr noch nicht die Zeit nach der quantitativen Lockerung. Aber vorausschauend wie immer, zog es Anleger dennoch bereits weg von Anleihen und Gold (auch bekannt unter dem Prinzip „zuerst Deflation, als nächstes Inflation“). Denn als Vermögensverwalter muss man abschätzen, welche Anlagen als nächstes für Investoren interessant werden könnten. Und man muss dies schnell tun.

Im Gegensatz dazu ist das Wesentliche für die privaten Ersparnisse, diese langfristig zu erhalten. Und dieses Ziel überwiegt alle anderen Interessen. Und langfristig gesehen, wie dies auch aus unserer Tabelle zur Wertentwicklung von Anlageklassen hervorgeht, kauft man Gold und hofft, dass der Preis sinkt. Nein, ganz im Ernst. Denn dies bedeutet, dass all Ihre anderen Anlagen und Ersparnisse steigen.

Das alternative Szenario wäre, dass man kein physisches Edelmetall besitzt und zuschauen muss, wie dessen Preise steigen, während die Inflation oder ein Börseneinbruch seine gesamten Ersparnisse auffrisst. Und das möchte ich mir lieber erst gar nicht vorstellen.

Artikel übersetzt und bearbeitet von Steffen Grosshauser.

RSS Newsfeeds

RSS Newsfeeds